今注目の資産運用方法「ヘッジファンド」とは?

今回は今話題の資産運用方法「ヘッジファンド」について見ていこうと思います。

「ヘッジファンドって何?」

「大丈夫なの?」

世界中の著名な投資家がこぞって運用を始めているヘッジファンドは最近になって非常に注目されています。日本でも「村上ファンド」の事件以来徐々に広まってきましたが、未だに「怪しい」といったネガティブなイメージが根強く残っているかと思います。

しかしヘッジファンドは実は非常に効率的な資産運用方法で、今になって再度注目を集め始めているのです。

そこで今回は、そんなヘッジファンドで資産運用をするために知っておきたい基本や投資信託との違い、そしてリスクやデメリットについてもまとめていきます!最後にはおすすめの国内ヘッジファンドも紹介していますので、是非チェックしてみてください。

ではまずはヘッジファンドとは何か?という基本から見ていきましょう!

目次

そもそもヘッジファンドとは?

まず初めに、そもそもヘッジファンドがどのようなものなのかについて見ていこうと思います。

ヘッジファンドというのは、投資家から資金を集め、それを複数の投資商品に分散して運用する方法になります。運用するのも自分ではなく、プロのマネージャーに運用してもらえるので、資産運用初心者でもプロと同じように運用できるのが特徴となります。

ただ自分ではなくプロのマネージャーに運用してもらうという点では「投資信託と同じなのでは?」と思う方もいるかと思いますので、次にヘッジファンドと投資信託の違いについて見ていきましょう。

投資信託との違い

ヘッジファンドと投資信託には「目標利益」、「投資家の募集方法」、「手数料」の3つの違いがありますのでそれぞれ違いを見ていきましょう。

目標利益

ヘッジファンドと投資信託における最も大きな違いは目標利益の追求スタイルでしょう。

投資信託は「相対利益型」という方式を採用しており、日経平均株価やTOPIXといったある特定の指標を「ベンチマーク(競争相手)」に設定し、それに勝つことのみを目標としています。

「ベンチマークを上回る成果を目指す」という理念のもとに運用するわけですが、これはつまり、ベンチマークが下落するとこちら側も損失が発生してしまうということになりますね。

例えばベンチマークが10%下落していたとして、ファンドの値下がりが5%にとどまっていた場合でもベンチマークを上回ったとして「良好な運用成績」として評価されることになるのです。

一方ヘッジファンドは、「絶対利益型」という方式を採用しています。絶対利益型というのはベンチマークを設定せずに「利益」だけを求めて運用していくもので、市場が上がっても下がっても利益を出すことができます。

例えばイギリスのEU離脱やトランプ氏の大統領就任があった2016年、ドルやポンドの相場は大きく変動し、それに伴って多くの投資家が損失を被ったといいます。

その状況下でも唯一ヘッジファンドだけは高いリターンを記録しており、Bloombergによると最高で40%を超えるリターンを出した海外ヘッジファンドもあったそうです。このようにどんな状況でも利益が出せる「絶対利益型」のヘッジファンドは試してみる価値があると言えますね。

投資家の募集方法

2つ目の違いは「投資家の募集方法」になります。

投資信託の場合、証券会社など金融機関を介して募集する「公募」が一般的で、500人未満の投資家を広く募集しています。世に出回っている情報量も多いので誰でも参加しやすく、少額からでも資産運用できるのが特徴です。

一方ヘッジファンドは50人未満の投資家を募集する「私募」という方法をとっており、証券会社などを介していない分情報量が少なく、知っている一部の投資家しか参加できません。

しかも1,000万円~1億円といった大型の投資家しか募集していないので誰でも参加できるわけではないと言えます。ただ先ほども触れましたように、少ない顧客の分、それぞれに見合ったポートフォリオをしっかり組んでくれます。

さらに1人1人が納得するまで相談や面談に乗ってくれるので、マネージャーと密にやり取りができるとも言えます。ですので少額でとりあえずやってみたいという方は「投資信託」、大きな金額をしっかり任せたいという方は「ヘッジファンド」がおすすめではないでしょうか?

手数料

最後の違いは「手数料」です。

投資信託には原則3つの手数料がかかると言われており、「購入時手数料」、「運用管理費用(信託報酬)」、そして「信託財産留保額」となっています。

■購入時手数料

購入時手数料はその名の通り、投資信託を購入する際に支払う手数料のことです。

一般的に購入金額の1~3%くらいとなっており、この購入時手数料が無料の投資信託のことを「ノーロード投資信託」と言われています。

■運用管理費用(信託報酬)

信託報酬は運用している期間中毎日支払わなければならない手数料で、保有しているファンドに対して大体0.05%~3%が手数料となります。

■信託財産留保額

これは投資信託を日本円に換金する際にかかる手数料となります。ファンドによっても異なりますが、0.5%~1%くらいかかるようになっています。

投資信託にかかるこれらの手数料は、運用成績がマイナスの場合でも払い続けなければいけない手数料ですので、それぞれ手数料がいくらなのかはよく注意しておくことをおすすめします。

ではヘッジファンドの手数料はどうなのでしょうか?

ヘッジファンドの手数料は原則「成功報酬」と「運用管理費用」の2つのみとなっています。運用管理費用は年で大体2%が一般的ですが、もう1つの「成功報酬」とはつまり、運用成績が元手より上向いていない限り手数料は発生しないということになりますね。

運用する期間に応じて2%前後はかかってしまいますが、成功報酬を取っているヘッジファンドは投資信託より圧倒的にコストを抑えることができると言えますね。

さてここまでヘッジファンドと投資信託の違いとして3つを見てきましたが、まとめますとこのようになります。

| 違いの項目 | ヘッジファンド | 投資信託 |

|---|---|---|

| 目標利益 | 絶対利益型 | 相対利益型 |

| 投資家の募集方法 | 私募 | 公募 |

| 手数料 | ・成功報酬 ・運用管理費 (約2%~) | ・購入時手数料 ・信託報酬 ・信託財産留保額 (約10%~) |

手数料も安く、どんな状況でも利益を求めるヘッジファンドは非常に魅力的な資産運用方法だと言えますね。

では次にヘッジファンドが持つリスクやデメリットについて見ていきましょう。

ヘッジファンドのリスクやデメリット

投資信託と比べて非常に魅力的な特徴が多いヘッジファンドですが、もちろんリスクやデメリットもあります。ここではそんなヘッジファンドのリスクやデメリットを3つに分けて見ていこうと思います。

自由度が低い

1つ目のデメリットは、解約制限による自由度の低さです。

ヘッジファンドはある一定の期間で最大限のリターンを生み出すために、途中で解約できないような解約制限があります。しっかり長期的に運用するつもりならばあまり問題ではありませんが、換金の自由度は低いと言えます。

マネージャーリスク

投資信託も同じですが、ヘッジファンドは担当のマネージャーに任せる以上、マネージャーに腕次第で大きく左右されるという側面を持っています。ですのでヘッジファンドを選ぶ際はどんなマネージャーが在籍しているのかまでしっかりチェックしておきましょう。

日本ではヘッジファンドを探すのが難しい

最後に見ていくデメリットは、日本では私募形式を採用しているヘッジファンドを探すのが難しいということです。

さらに、そもそも私募形式で情報量が少ないことに加えて、ヘッジファンドは日本には数社しかありません。というのも、最近の傾向としてシンガポールやケイマン諸島といった「タックス・ヘイブン」と呼ばれる法人税がかからない地域にヘッジファンドが集まっているのです。

日本はタックス・ヘイブンではないので、ヘッジファンドで得た利益に対する課税はしっかり支払わなければいけませんね。ただ税金がかからないからといって海外のヘッジファンドを一人で探すのはかなり骨が折れます。

そういった背景から、日本では良いヘッジファンドに巡り会える投資家が少ないのが現状となっているのです。

「じゃあヘッジファンドで資産運用するのは無理じゃん…」

日本で良いヘッジファンドに巡り合うのは難しいと耳にすると、このようにがっかりしてしまう方も多いのでは?そこで次では、そんなヘッジファンドに興味がある方のために国内のおすすめヘッジファンドをランキング形式で大公開していきます!

気になるヘッジファンドがあればぜひお問い合わせしてみてくださいね。

日本のおすすめファンド会社ランキング

それぞれ異なる特徴を持つヘッジファンドをランキング形式で紹介していますので見ていきましょう!

第1位:BMCAPITAL

国内のおすすめヘッジファンド第1位は、「BMCAPITAL(ビーエムキャピタル)」です。

BMCAPITALは東大卒・京大卒の超エリートで構成された日本のヘッジファンドで、20代の若いファンドマネージャーが活躍しています。

投資対象は日本株がメインとなっていますが、他にも正確な銘柄分析によるバリュー投資、そしてイベント・ドリブン投資も行っています。イベント・ドリブン投資というのは、企業の経営に影響を与えるM&A(合併・買収)などのイベント時に発生する相場の変動を利用して儲ける投資方法です。

こうした多様な投資戦略によって年平均20%前後のリターンを記録しており、日本でも数少ない優秀なヘッジファンドだと言えるでしょう。

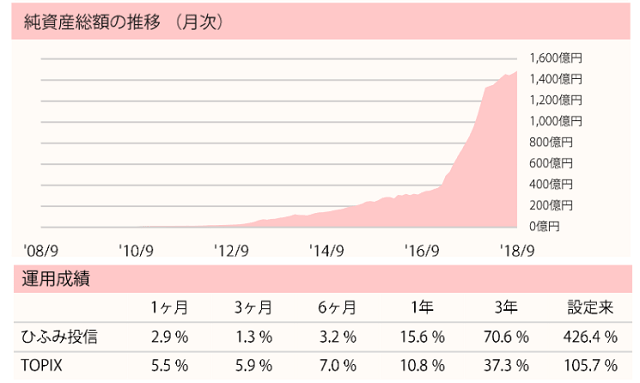

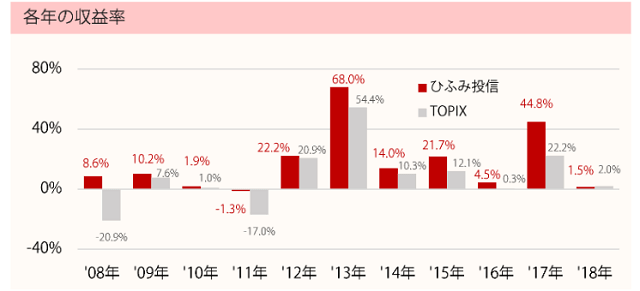

第2位:ひふみ投信

おすすめヘッジファンド第2位は「ひふみ投信」になります。

ひふみ投信はヘッジファンドではなく投資信託なのですが、日本株を中心に投資をしているアクティビストファンドでもあるのです。

そんなひふみ投信の特徴は、なんていっても運用成績の良さと安定度だと言えます。

なんと設立以来の運用成績は426%にも上り、資本金額も毎年しっかり増えています。

さらにベンチマークに設定しているTOPIXと比べても、高い運用成績を出せているのがわかりますね。

投資信託でありながら、アクティビストファンドの一面もあるひふみ投信は、おすすめのファンドだと言えますね。

いかがでしたでしょうか?ここではおすすめの国内ヘッジファンドを2つ紹介してきました。ランキング形式といっても2つですが、それぞれの特徴を考慮したうえで第1位はBMCAPITALになりました

分析力に長けており、守りながらリターンが出せるBMCAPITALは初めての方にもおすすめだと言えますね。

ここまでのまとめ

今回はヘッジファンドで資産運用していく上で知っておきたい基本や投資信託との違い、そしておすすめの国内ヘッジファンドについて見てきました。

私募形式をとっているヘッジファンドは、情報が少なく、やや多額の運用資金が必要ですが運用を任せれば大きなリターンを出せる可能性が高いと言えます。ヘッジファンドで資産運用を考えている方は、ここで紹介したBMCAPITALにお問い合わせしてみてはいかがでしょうか?

>>ヘッジファンド以外の様々な資産運用方法を比較した記事はこちら